来源:华尔街见闻

费城联储主席哈克表示,货币政策具有滞后性,联储应继续暂停加息至明年初,“我们已经做得够多”。

美联储对今年是否继续加息仍举棋不定,有“新美联储通讯社”之称的记者Nick Timiraos撰文说,拥有投票权的费城联储主席哈克(Patric Harker)表示,联储应当继续暂停加息到明年初,因货币政策有滞后效应,认为尽管近期数据表明劳动力和消费市场恢复强劲,但更高的借贷成本仍将拖累经济。

哈克当地时间周二表示,他认为联储有可能等到明年初,再确定过去20个月以来的快速加息行动是否已经足够遏制通胀。他说,“现在是我们应该稍等一下的时候,暂停加息可能延长,也可能不延长。但未来几个月情况如何演进,让我们拭目以待。”

他说,虽然最近经济数据不错,但从企业传来的报告一再表明,经济可能正在放缓。例如,银行业此前报告,大量企业** 即将到期偿还,如要续期就要面临更高** 。哈克表示,银行业担心,其中有些企业及其商业模式无法在高利率环境下存活。

联储上一次加息是今年7月,将联邦基金利率目标区间升至5.25%至5.5%,创下22年来新高。一些联储官员过去几周来不断发声,暗示在10月31日至11月1日的会议上可能维持不会加息,意味着从9月会议开始的暂停加息举措将延续。

近来 联储也在逐步缩减高达8万亿美元资产负债表,去年联储让其持有的国债和住房抵押** 债券(MBS)自动到期,并未置换新债,缩表约1万亿美元。缩表也是另一种形式的紧缩政策,因为财政部“借新还旧”时,就必须找到新的买家。

哈克周一强调,货币政策具有滞后性,表示联储的加息幅度大而且速度很快,认为货币政策落实到经济运转急不得,“有所不为,其实就是有所为,我认为我们已经做了很多。”

纪录显示,哈克在2017年、2020年和今年有投票权,投票时从未发出异议。哈克周二表示,7月会议的加息决定是冒风险的,他需要看到经济数据出现明显好转,特别是通胀加速的迹象,才会回头继续支持加息。

此前公布的劳工局9月就业报告显示劳动力市场强劲,商务部本周二公布的零售数据也超出预期。与此同时,衡量通胀的各项指标自6月以来也继续下滑,核心通胀8月最近六个月的年化增长率为3%,比前六个月年化4.8%的增长有所下滑。哈克表示,“如果通胀持续增长,我的表现就会和仅仅看到零售数据持续增长不同了。”

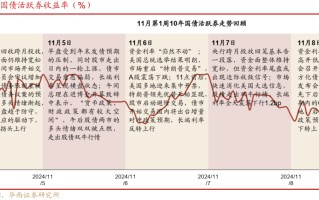

哈克还表示,近期长债收益率不断飙高,也让他认为联储已经在放慢经济、打击通胀方面做得足够多。数据显示,美国10年期国债收益率周二升至4.899%,创下16年以来新高。

通常,高昂的借贷成本将削弱投资与消费,进而反映到股市和其他资产费用 。哈克表示,任何减少资金融通的行为,可以肯定其实质上也是在做货币政策的工作。他说,一旦通胀回落至距离联储目标水平2%的“合理范围内”,联储就应适当考虑降息。

但他表示,“我们还没有到那一步,因为我们认为货币政策有滞后性。所以,如果通胀率回落到2.5%左右,然后继续下降,这种情况至少就会让我开始考虑,现在是否应该开始降息。”