11月6日,景顺亚太区(日本除外)环球市场策略师赵耀庭发文称,美国债券市场近期相当波动,美国收益率曲线内所有年期的债券收益率均曾触及5%。这一发展带来了部分具吸引力的投资机会。尽管长期美国政府债券及美元现金存款均可产生稳健的收益,但投资者可考虑其他固定收益资产,如新兴市场政府债券、美国银行** 及私募信贷,由此提升中性资产配置组合的多元化及潜在回报。这在很大程度上将取决于未来数月乃至2024年美国经济及利率的走向。

赵耀庭表示,整体而言,由于未来数月核心通胀及增长可能下降,其预期10年期美国国债收益率不太可能大幅上升,因此倾向于延长存续期。

考虑到1%的实质短期利率(r*)及1%的期限溢价以及2024年2.5%的预期平均通胀,未来一年,10年期美国国债公允价值收益率或达4.5%左右。4.5%的收益率情境假设的宏观环境是,2024年上半年经济经历几经波折的着陆或温和衰退,进而推动美联储于明年年中的某一时间点开始减息。

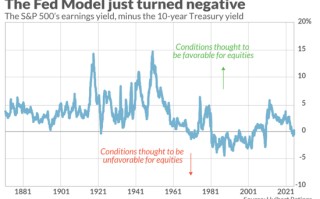

赵耀庭认为收益率不太可能会大幅上升的另一个原因是,美国10年期国债的实质收益率在算入通胀后已于近期达致2.5%,与过去200年的历史平均值持平。

赵耀庭指出,由于全球经济持续放缓,继续保持全面的防御性部署不失为一个明智之举。周期性资产可能进入整合阶段,长期利率上行或令**承压。现金利率高于正常水平,于景顺的模型资产配置组合内,该行以比较高 10%的比重超配现金。

赵耀庭亦看好收益率高企的新兴市场软通货政府债券,其相信,随着美联储于明年年中前后下调政策利率,未来一年美元或会贬值。赵耀庭曾于近期提到印度政府债券具吸引力,其收益率超逾+7%且已于近日被纳入到一项主要的新兴市场债券指数当中。

赵耀庭还指出,于高息环境下,私募信贷等另类投资亦十分吸引。从历史角度来看,按无杠杆基准计算,此类资产的收益率在7.5至8.0%之间,但过去18个月,随着利率持续上升,如今直接** 的无杠杆收益率普遍达12-13%。

美国直接** 的机会组合依然庞大。供给方面,美国逾20万间中型企业占私营行业国内生产总值(GDP)的三分之一,提供近5000万个就业岗位。