作者: 魏中原

[ 猪价方面,国庆后阴跌不止,一度在10月末跌穿15元/公斤,悲观情绪演绎至极。上周猪价反弹,11月3日全国生猪费用 14.95元/公斤,周环比上涨3.1%,但仍位于全行业盈亏平衡点以下。上市猪企即将迎来本轮周期下行中最后的冬天,能活下去才能在明年赚到钱。 ]

昔日“江西猪王”*ST正邦(002157.SZ)迎来重生曙光。

11月3日晚,*ST正邦发布公告称,江西省南昌市中级法院裁定批准公司重整计划,若重整计划顺利执行,公司实施资本公积转增股本后,股本结构将发生变化,控股股东及实际控制人将发生变更。

因错判猪周期走势,2021年~2022年是*ST正邦上市后经营最惨淡的两年,归母净利润合计巨亏逾300亿元。本轮猪周期超长磨底期间,*ST正邦资金链断裂、资不抵债,最终走上破产重整的道路。

今年前三季度,公司收益大幅收窄至-28.19亿元,截至当季度,未分配利润亏损高达287亿元。重整的第一步是化解巨额债务、改善上市公司的财务状况,实现轻装上阵,迎接有望明年到来的周期上行期。

重整计划获得批准

2022年10月末,*ST正邦首次发布了关于被债权人申请重整的提示性公告。整整一年后,重整计划确定并获得江西省南昌市中级法院裁定批准。

重整计划显示,*ST正邦实际经营过程中,由于资金统一调拨以及互为上下游供应链的客观情况,养殖系列公司与上市公司及合并报表范围内各级子公司间形成了大量的关联债权债务。由于关联债权债务的债权人及债务人均为*ST正邦合并报表范围内公司,往来账形成时间周期长且金额巨大,管理人已委托审计机构针对养殖系列公司的关联债权债务进行专项审计并出具报告。

截至评估基准日2022年10月31日,*ST正邦养殖系列公司总资产账面价值为239.61亿元,清算价值为69.79亿元。

养殖系列公司是*ST正邦合并报表范围内主要的经营实体,也是最重要的营业收入来源。因此本次重整计划的重中之重,是通过重整程序挽救养殖系列公司,全面化解其债务风险,从而促使养殖系列公司的经营性资产和业务继续保留在*ST正邦体系内,这既关系到上市公司重整后主要的财务指标能否改善,也关系到上市公司能否具有持续经营能力与盈利能力。

要实现重整目标,一是要使*ST正邦养殖系列公司法律主体资格和经营资质继续存续,使其生产经营正常开展;二是需要在保留*ST正邦对养殖系列公司出资人权益的前提下,全面化解养殖系列公司的债务风险。

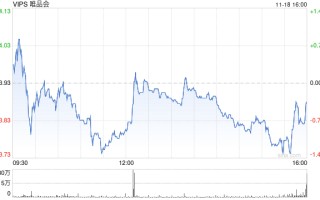

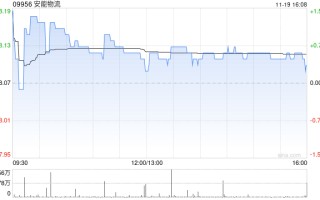

本次重整中,*ST正邦主要通过三类偿债资源支付公司重整费用并清偿各类债权:1.*ST正邦提供的偿债现金及**;2.*ST正邦委托的信托计划所对应的信托受益权;3.养殖系列公司的自有资金以及未来持续经营所产生的现金等。同时,重整计划确定*ST正邦**的抵债费用 区间为10.54元/股至13.21元/股。截至最新收盘日,*ST正邦股价报2.8元,总市值101亿元。

本次重整完成后,养殖系列公司仍为*ST正邦合并报表内100%控股的子公司,相关业务及经营性资产将继续保留在上市公司体系内。

重整出资人将共同分担实现*ST正邦涅槃重生的成本。截至2023年9月20日,*ST正邦总股本为35.98亿股,以总股本扣除上述存量股及限制性**后35.12亿股为基数,按照每10股转增16.23股实施资本公积转增,共计可转增57亿股,转增完成后总股本为92.98亿股。转增**不向原股东进行分配。

转增**具体分配如下:首先,31.5亿股转增**由重整投资人有条件受让(其中产业投资人以1.1元/股费用 受让14亿股;联合投资人以1.6元/股费用 受让17.5亿股),重整投资人合计提供资金43.40亿元。其次,25.5亿股转增**将通过以股抵债的方式,用于清偿*ST正邦及养殖系列公司债务,**抵债费用 为11.5元/股。

双胞胎农业成立于2017年,系双胞胎集团参与本次*ST正邦重整的投资主体,暨产业投资人。重整完成后,双胞胎集团将以*ST正邦及养殖系列公司作为长期战略发展平台,围绕“以饲料、养殖为主业,向生猪屠宰与深加工延伸, 形成完整肉食产业链”的发展战略。

公告显示,截至2023年3月末,双胞胎集团总资产375.08亿元,净资产183.19亿元,账面货币资金58.90亿元,银行授信额度为218.05亿元(其中未使用额度103亿元)。2022年,双胞胎集团列中国企业500强的第265位、中国民营企业500强的第97位、江西民营企业第二位。

明年一季度猪价可能更低

纵观每一轮猪周期,因为资本与产业的介入,都会有至少一家上市公司出现严重财务问题导致濒临退市。上轮周期,雏鹰退(原雏鹰农牧,002477.SZ)因财务造假、负债高企等原因退市,本轮周期则是*ST正邦走到退市边缘,幸而以重整避免退市。

第一财经11月2日刊发的《龙头企业三季度扭亏,产能加速去化的猪周期酝酿反转?》指出,前三季度,生猪板块的经营喜忧参半,生猪养殖效率大幅提升造成今年以来猪价疲弱,猪产业25家上市公司的净利润总额亏损163.28亿元,较上年同期(亏损27.11亿元)扩大。其中,牧原股份(002714.SZ)、温氏股份(300498.SZ)的降本增效、降低资本支出的策略渐渐生效,第三季度实现净利润扭亏。

梳理三季报可见,头部上市猪企的成本继续回落,牧原股份三季度的生猪养殖完全成本约14.5元/公斤,环比下降约0.5元/公斤;温氏股份三季度生猪养殖综合成本16.1~16.2元/公斤,较第二季度的约16.7元/公斤明显下降。

但从能繁母猪、产能供需等多项指标来看,低迷猪价要至少持续至明年一季度,这意味着猪板块业绩迎来反弹或要到明年二季度。

农业农村部畜牧兽医局负责人陈光华10月23日在国新办发布会上分析,作为产能的核心指标,全国能繁母猪存栏量今年以来始终高于4100万头的正常保有量,“明年春节后可能出现消费淡季与生猪出栏量增加‘两碰头’,养猪亏损程度甚至可能重于今年同期,希望大家做好生产安排,合理调整生产节奏,顺时顺势出栏生猪。”

华安证券研究所研报也指出,随着养殖效率的持续改善,2024年上半年全国生猪出栏量有望实现同比10%左右的增长,生猪费用 大概率较2023年上半年更低迷。今年9月以来,仔猪养殖持续亏损,2024年上半年行业大概率出现育肥猪、仔猪销售同时亏损的局面,较2023年上半年明显恶化。

猪价方面,国庆后阴跌不止,一度在10月末跌穿15元/公斤,悲观情绪演绎至极。上周猪价反弹,11月3日全国生猪费用 14.95元/公斤,周环比上涨3.1%,但仍位于全行业盈亏平衡点以下。上市猪企即将迎来本轮周期下行中最后的冬天,能活下去才能在明年赚到钱。