据波叔报道,今年基金收益前10名的基金经理居然有2个渣男,其二是摩根士丹利基金的雷志勇。雷志勇管理的大摩数字经济A年内回报61.59%,而其管理的另一只产品大摩万众创新A年内亏-2.23%。到底是什么情况?

WIND数据显示,雷志勇,北京大学计算机软件与理论硕士。曾任中国移动通信集团公司总部项目经理、中国移动通信集团广东有限公司中级网络运行支撑主管、东莞证券股份有限公司研究所通讯行业研究员、南方基金管理有限公司产品经理。2014年10月加入本公司,历任研究管理部研究员、基金经理助理,现任权益投资部副总监、基金经理。2019年4月起担任摩根士丹利科技领先灵活配置混合型证券投资基金基金经理,2019年4月至2021年1月担任摩根士丹利品质生活精选**型证券投资基金基金经理,2020年5月起担任摩根士丹利万众创新灵活配置混合型证券投资基金基金经理,2021年3月至2023年3月担任摩根士丹利新兴产业**型证券投资基金基金经理,2023年3月起担任摩根士丹利数字经济混合型证券投资基金基金经理。

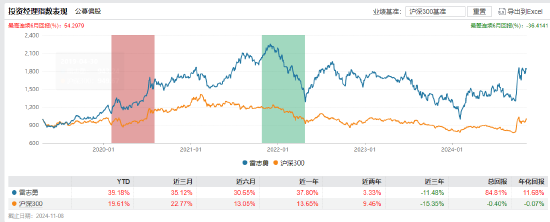

雷志勇,投资经理年限5.57年,历任管理基金数5只,在任管理3只基金数,在管基金总规模19.23亿元。截止2024年11月8日,管理公募偏股产品,年化回报11.63%,大幅跑赢同期沪深300指数表现。其管理的大摩数字经济A年内回报61.59%,大摩科技领先A年内回报29.12%;而其管理的大摩万众创新A年内亏-2.23%。

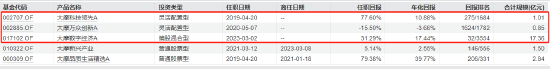

大摩数字经济年内回报61.59% 大幅跑赢业绩比较基准

大摩数字经济A成立于2023-03-02,截止2024-09-30,合计规模17.36亿元,比较基准:中证数字经济主题指数收益率*80%+人民币活期存款利率(税后)*20%。截止11月8日,年内回报61.59%,大幅跑赢业绩比较基准。

三季报显示,大摩数字经济重仓信息技术,主要是中际旭创、新易盛、沪电股份、天孚通信、海光信息等。基金经理在三季报中表示,本基金聚焦于数字化、智能化为代表的数字经济板块,配置的AI算力仓位本季度表现较好。

展望未来,AI在云端算力及终端侧应用的需求维持向好,我们认为AI引领的数字化、智能化创新有望给社会发展注入巨大动能。本基金将继续围绕数字化、智能化方向精选个股,力争实现基金资产的增值。

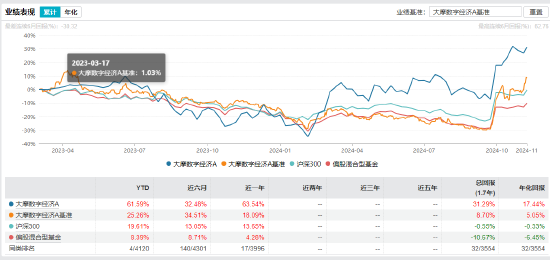

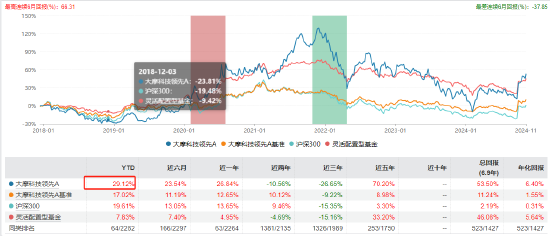

大摩科技领先年内回报29.12%,“重仓国防军工个股”导致跑赢同期业绩比较基准

大摩科技领先A成立于2017-12-13,截止2024-09-30,合计规模1.01亿元,比较基准:沪深300指数收益率*80%+中证综合债指数收益率*20%。截至11月8日,年内回报29.12%,跑赢同期业绩比较基准。三季报显示,前前十 重仓股分别为捷顺科技、长电科技、歌尔股份、润泽科技、立讯精密、亨通光电、东方电缆等。

大摩万众创新A成立于2017-12-04,截至2024-09-30,合计规模0.85亿元。比较基准:沪深300指数收益率*80%+中证综合债券指数收益率*20%。截至2024年11月8日,年内亏2.25%,跑输业绩比较基准。三季报重仓股菲利华、国博电子、振华风光等。

基金经理三季报中表示,本基金看好国防军工产业链中长期的成长空间,2024年三季度继续重点投资于该方向,受短期业绩和板块订单推迟影响,持有的国防军工个股涨幅落后,跑输比较基准,但通过产业跟踪看到更多订单拐点的积极信号,四季度重点关注明确订单改善拐点的军工板块标的和大飞机、卫星产业链等相关标的,力争实现基金资产的增值。

业内人士表示,许多“一拖多”基金经理采取了不同的投资策略,特别是在不同赛道上的押注。这种策略在某些年份可能因为赛道选取 而获得好处,但也可能导致同一基金经理管理的不同产品之间出现巨大的业绩反差,可能涉及不公平对待投资者。同一基金经理因押宝策略带来的巨大业绩反差,也导致当前市场对基金经理的业绩评价较为困难;这样可能会使持有人对基金业绩中的“偶然因素”和“短期运气”持不信任态度。