炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近日,云南贝泰妮生物科技集团股份有限公司(以下简称“贝泰妮”)发布公告,披露关于持股5%以上股东减持股份超过1%暨减持计划实施完成。

这一天距离贝泰妮10月14日发布的《关于持股5%以上股东减持股份的预披露公告》还不满一个月,而作为二股东的天津红杉聚业股权投资合伙企业(以下简称“红杉聚业”)却已经宣告了减持完毕,减持速度之快似乎透露着一些不寻常的味道。

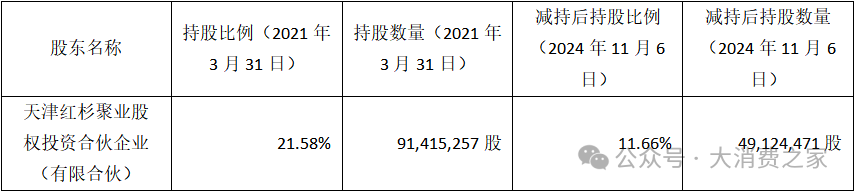

表1:红杉聚业首发持股和减持后持股详情

作为二股东的红杉聚业是通过战略投资者的身份,在贝泰妮首次公开发行前就已经进入到贝泰妮的股权结构中。在贝泰妮成功上市后,彼时的红杉聚业持有9145.5万股贝泰妮的**,持股比例高达21.58%,是除了控股股东昆明诺娜科技有限公司之外第二大股东。

而如今,红杉聚业仅持有4912.4万股贝泰妮的**,持股比例降至11.66%,与IPO首发时相比,持股数量大幅下滑46.28%,近乎腰斩。

具体到这次减持计划有三点不同寻常,减持数额较大、减持时间较快、减持折价幅度较大,这三点似乎都在透露着红杉聚业可能正在逐渐抛弃贝泰妮。

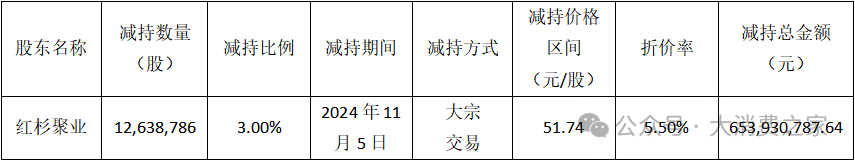

表2:红杉聚业减持具体情况

红杉聚业这次减持的数额较大,共减持3%的贝泰妮**,占其减持前持有贝泰妮**的20.5%。

而数额如此之大的减持,红杉聚业却用一个月不到的时间就完成减持计划,而且是采用大宗交易减持的方式,减持速度之快令人瞠目结舌。

从费用 上来看,10月4日也就是贝泰妮发布减持公告的当天,贝泰妮的收盘价为55.14元,之后股价一直低于55.14元。而在11月5日贝泰妮股价第二次靠近55.14的费用 ,当天收盘价为54.75元,红杉聚业此时选取 一次性完成减持。

如此数量之大、速度之快的减持,通常会要求更高的灵活性和市场适应性,伴随着一定的执行成本,而红杉聚业本次减持的是以较高的折价率作为成本,这次减持折价率高达5.50%,最终减持费用 为51.74元/股。

这一减持费用 需要与一组数据进行对比,贝泰妮上市后的比较高 价为287.35元/股,最低费用 为39.30元/股,而贝泰妮的发行费用 为47.33元/股。本次红杉聚业的最终减持费用 ,单纯按照费用 区间来测算处于第5%百分位数,仅比发行价高出9.3%。

伴随着红杉聚业的减持,其他战略投资者也相继开启大额减持。11月11日,贝泰妮披露,股东厦门臻丽询问 有限公司,昆明诺娜科技有限公司拟减持公司股份不超过1348.12万股,减持比例不超过公司总股本的3.2%。

隐藏在红杉聚业不同寻常减持背后的,是贝泰妮三季度急速下滑的业绩,以及在双十一期间,因管理层涨价策略所带来的业绩与品牌的双重冲击。

销售费用率、管理费用率增长致三季度业绩急转直下

事实上,贝泰妮三季度报告并不被看好,这一预期早在2021年其业绩出现放缓时就已初现端倪,并且“增收不增利”的现象屡次发生。尽管如此,当贝泰妮三季度业绩急剧下滑的实际情况公布时,还是让所有人都感到措手不及。

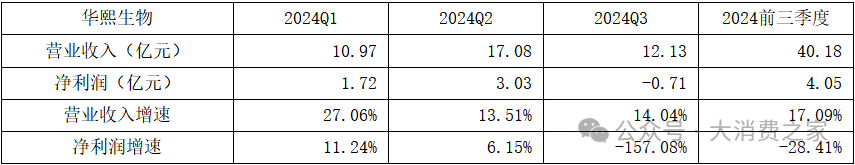

表3:贝泰妮2024年前三季度的营收和净利润及增速

相较于2024年前两季度的业绩失速,贝泰妮在维持营收增长速度的同时出现了净利润的大幅下滑。其中净利润的由正转负、为-0.71亿元格外引人注目,因为这是贝泰妮上市后首次出现单季度净利润为负。受三季度拖累,2024年前三季度净利润为4.05亿元,同比下降28.14%

贝泰妮急转直下的三季度业绩也许管理层早有预期。

表4:贝泰妮股权激励计划的业绩考核目标

根据贝泰妮2024年半年报披露,公司预期2024年度业绩水平未能达到业绩考核目标条件,所有激励对象对应2024年度考核可归属的限制性**预期全部不能归属。贝泰妮的管理层在年中就已经预期到了当年全年的业绩会极为惨淡。

但是贝泰妮的管理层并未选取 坐以待毙,而是选取 继续押注营销策略,然而,这一举措导致第三季度净利润严重恶化。

对比2024年第二季度和第三季度财务数据时不免心生疑问,第二季度的营收增速为13.51%,与第三季度14.04的营收增速几乎相差无几,为什么两个季度的净利润表现却天壤之别?

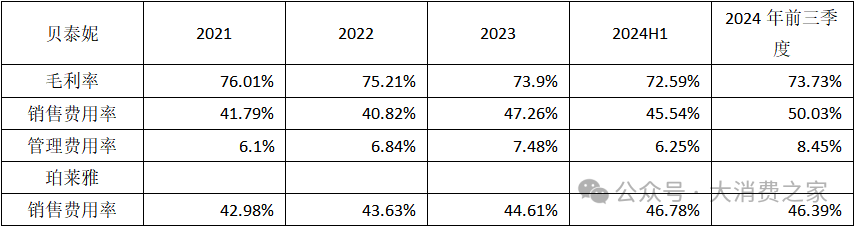

表5:贝泰妮和珀莱雅部分财务指标

将2024年前三季度的相关财务指标与半年报时做对比,发现了在毛利率未能明显改善的背景下,销售费用率却从45.54%激增至50.03%,与此同时,珀莱雅的销售费用率则相对稳定,略高于46%。

具体而言,贝泰妮第三季度销售费用为7.33亿元,而第二季度销售费用为7.64亿元,虽然从绝对数值上而言三季度的销售费用几乎与二季度一致。但是二季度包含“618”大型促销活动,销售费用的增长可以与营收增长相匹配,而三季度激增的销售费用在推动业绩增长方面的作用似乎有限。

激增的销售活动使得潜在管理难度上升,导致了2024年前三季度的管理费用率也出现小幅增加。而激增的销售费用虽然保证了营收维持二季度的增速,但是“一分耕耘带不来一分收获”的销售费用和管理费用,共同导致了贝泰妮三季度净利润由盈转亏。

涨价应对毛利率下滑,业绩与品牌均受到冲击

三季度的业绩变脸能让贝泰妮的管理层吃一堑长一智吗?

10月31日,贝泰妮集团公关总监钟巍就三季度业绩下滑情况作出回应。她表示,公司短期业绩波动主要由于销售毛利率略有下降以及各类运营费用阶段性上升。

图中人物系贝泰妮集团公关总监钟巍

实际上,在贝泰妮董事长郭振宇“做窄路宽”策略下,贝泰妮采用单一品牌对单一市场的细分市场高价策略。但是实际执行过程中,并未出现多个品牌多点开花的局面,而是薇诺娜单一品牌一枝独秀。根据贝泰妮2024年半年报披露,薇诺娜2024年上半年营业收入约占贝泰妮总营收的85%,贝泰妮的业绩高度依赖薇诺娜。

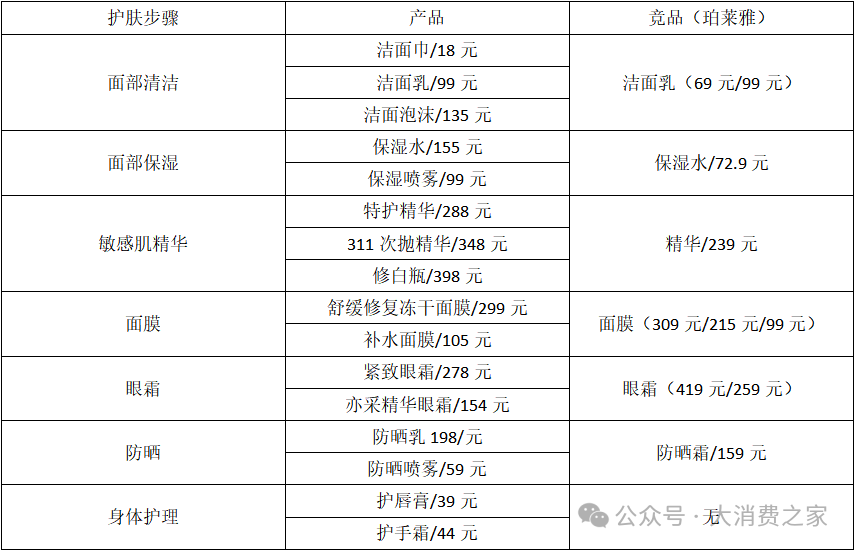

在近来 中国美妆市场存量竞争的环境下,而薇诺娜的产品定价偏高,自然处于不利地位。从淘宝薇诺娜和珀莱雅官方旗舰店费用 对比情况来看,薇诺娜大部分产品费用 均高于珀莱雅。那么在存量竞争阶段,高定价的产品更容易受到冲击,进而出现毛利率下滑的情况,这一点与钟巍观点相吻合。

表6:贝泰妮和珀莱雅的产品定价

正常而言,在这种情况下薇诺娜需要平衡销量和费用 之间的关系,而且存量竞争市场下,营销对于营收的边际效益递减相当严重,企图加码营销在维持高费用 的同时增加销量似乎是天方夜谭。

然而,贝泰妮的管理层选取 用涨价来应对毛利率下滑的问题。

根据消费者反馈,淘宝薇诺娜官方旗舰店的薇诺娜舒缓修护冻干面膜(36片)在2024双十一的费用 为459.3元,比今年618和去年双十一,费用 明显上升,一些消费者在评论区抱怨道,“费用 比** 涨得快多了”“双十一比别人直播间买的贵三百多”。

不仅如此,在2024年双十一大促期间,有消费者发现薇诺娜部分产品存在先涨价后降价现象,“双十一比平时费用 还贵”等评论层出不穷。

这一点在贝泰妮2023年年报中就有所预示,贝泰妮表示将在2024年度严格维护各品牌的市场秩序与费用 体系,公司将跳出费用 竞争进入价值竞争,持续降低对大促的依赖。

但是在第三季度出现如此糟糕的业绩之后,贝泰妮却还在坚持这样的策略,确实出人意料。但是不出意料的是,这样的“变相涨价”策略必将引来反噬,根据天猫美妆数据,2024年天猫双11预售首日美妆TOP20中,薇诺娜排名第十,而去年排名第六。

然而,“变相涨价”的策略对薇诺娜的影响不仅局限于双十一的短期业绩,更深远的是对品牌形象的损害。

在存量竞争市场,一旦消费者对薇诺娜失去信任,对于薇诺娜将是毁灭性的打击。贝泰妮三季度天价的营销开支,没办法吸引增量的消费者,也没办法挽回消费者对于薇诺娜的不信任。

而郭振宇提出的“做窄路宽”策略迟迟无法孵化贝泰妮的第二增长曲线,一旦作为基本盘的薇诺娜遭受冲击,这对于贝泰妮而言,无疑是致命的。