时代周报-时代在线

耿欣还没来得及给自己去年开业的咖啡店搞个周年庆,就在今年7月选取 了闭店转让。

“卷不动了。”在耿欣的咖啡门店周围,分布着几乎市面上所有叫得出名字的咖啡连锁品牌,甚至同一家咖啡品牌在相隔不到500米处出现了两家。

2023年,国产咖啡跑出了首个万店品牌,行业一片热火朝天,耿欣也投资开起了一家咖啡店。不过,门店营业额远不及预期,甚至持续下滑,“即便是旺季,有时候一天还卖不到20杯,干脆关店了。”

低价和无序的扩张紧紧裹挟着当下国内的咖啡行业,在资本的助推下门店数量的上限不断被刷新。7月18日,瑞幸咖啡第20000家门店正式开业,中国咖啡行业诞生出第一家2万门店品牌。

“狂飙”过后,增长开始出现放缓的迹象。数位加盟商告诉时代财经,短期内不会再继续投资咖啡门店,“市场只会越来越饱和,现在入场看不到回本时间。”

研究机构智图GeoQ Data报告显示,2024年上半年典型咖啡品牌整体开店速度放缓,而闭店数则上升了不少。壹览商业数据称,23家连锁咖啡品牌7月份新开门店1193家,同比2023年7月下降48.69%。

那些想要靠开咖啡店躺着赚钱的人,开始梦醒了。

开店狂魔们卷不动了?

2017年之前,提起现制咖啡,国内消费者大多会先想到全球巨头星巴克。而这一年,陆正耀拉来神州系的高管成立了瑞幸咖啡,带领国内咖啡市场踏进大众化浪潮。

一位四线城市消费者告诉时代财经,其所在的城市过去仅有四五家独立咖啡店,如今各种国产连锁品牌遍布街头巷尾,据她计算,瑞幸咖啡有近20家、库迪咖啡也有8家。

近几年,以瑞幸为代表的一大批国产连锁品牌迅速扩张。从0到1万家门店,瑞幸用了五年半时间,而从1万到2万家门店,瑞幸仅用了一年时间。相比之下,进入中国内地25年的星巴克,门店数量约7500家。

陆正耀另起炉灶创立的库迪咖啡,从2022年10月成立至今开出了超7000家门店。此外,Manner、肯德基K咖啡、幸运咖也已超过千家门店。

《2024中国城市咖啡发展报告》数据显示,2023年中国咖啡产业规模达到2654亿元,人均年饮用数16.74杯,较2016年人均年饮用数9杯的数据近乎翻倍。

事实上,咖啡成为一种大众饮品曾经历近百年历史。在国内,资本大大缩短了咖啡的大众化进程,而当短时间内出现的消费终端足够多,边际效应递减规律下,市场的增长空间也在减少。

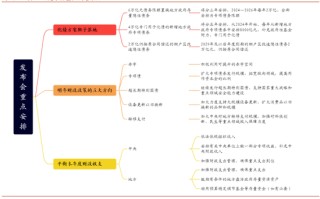

拐点出现在2024年。GeoQ Data收录的20家连锁咖啡品牌中,上半年整体扩店数为6592家,较去年同期减少751家,同比萎缩10.23%,品牌的扩店步伐明显不如去年;而闭店数则上升了不少,从去年同期814家增长至1895家,同比增长1.3倍。

其中,8家品牌门店整体呈收缩或停滞的状态,尤其是库迪,新增门店数大幅下滑。而增长品牌中,除了瑞幸咖啡净增3607家断层式领先外,其余仅有4家品牌门店净增数大于200家。

与此同时,精品咖啡代表Seesaw、NO WORRY不焦虑咖啡、本来不该有等咖啡品牌,正在经历一波闭店潮。

社交平台上,也有不少经营数年的精品咖啡店宣布闭店。苏州梯子咖啡在2022年开店,主理人告诉时代财经,今年很多准备铺店的品牌放慢了开店的速度,而一些原本开二店、三店的独立咖啡馆门店也因求稳暂缓计划,加上这两年的咖啡设备费用 有涨无降,房租、人工也呈现上涨,“我对于投资咖啡门店不抱太大期望。”

窄门餐眼最新数据显示,截至8月全国咖啡门店总数达到202102家,近一年新开店83171家,净增长39982家,意味着近一年有超4万家咖啡门店关门。

世邦魏理仕中国区战略顾问商业询问 负责人钟廉军指出,以转手率指标看,今年各种商业场所的咖啡门店转手率比往年高了一些。其解释称,咖啡茶饮的门店本身租期较短,而一些经营不善的门店也会选取 提前撤店。

只要是“千杯店”就可能被加密

门店开不动了,是许多从业者今年以来的切身感受。

抛开消费大环境等宏观因素,一方面,好的点位被头部品牌占领;另一方面,头部品牌的“疯狂”竞争,也令加盟商陷入夹缝中。

今年5月,为了给旗下一家库迪门店选址,张华前前后后跑了两个多月,每看到一个空置的铺子都要去询问一番。虽然南京成熟商圈并不少,但连锁咖啡门店早已密集,许多片区已经经历过同品牌或其他品牌加密,对张华来说可选取 的空间并不多。

一个优质的点位往往决定了门店的客流和销量。但现实是,好的点位已经越来越稀缺。

张华还记得,去年为自己的第二家库迪门店寻找店铺时,与房东一直没有谈拢,无奈选取 了隔壁的店面,但两个月之后,张华原本看中的店铺却开出了一家瑞幸,“我打听了一下,因为瑞幸加盟商开出了高房租,让房东很难拒绝。”

对加盟商来说,房租成本是开店时不得不考虑的重要因素。库迪咖啡加盟商黄展告诉时代财经,其门店的店租成本一般控制在总成本的15%以内,如果超过了这个比例就“算不过账来”。张华同样认为,以当前大多数咖啡品牌的材料成本、单价及销量情况,很难支撑起一个高租金的店铺。

不少加盟商均表示,2023年下半年以来头部咖啡品牌加大了招商力度,一个标志性的事件是瑞幸在去年5月开放了带店加盟,这被视为是针对库迪的狙击战。

2024年,竞争仍在加码。库迪咖啡针对联营商推出多项补贴,其中针对门店的选址就有同业竞争补贴、房租补贴。

同业竞争补贴的力度依据与竞品门店的距离远近决定,根据2024年7月版的招商资料,当与竞争门店直线距离不足100米,单杯可获额外补贴1.5元,100-200米额外补贴1元,200-300米则额外补贴0.5元。

时代财经了解到,同业竞争并非指所有的同业,一般情况下默认为瑞幸。“与瑞幸离得越近,补贴越高。”黄展直言。除此之外,月租金在15000元以上的门店,单杯还能获得1.0-2.5元的额外补贴。

互相“侵占”领地之后,越来越多的咖啡门店扎堆开在同一条商业街或同一片办公区。据GeoQ Data数据,过去一年,在瑞幸新开的1万多家门店中,约有4081家周边500米范围内有1家及以上的库迪门店,占比为38%;反过来,库迪59%的门店周围500米内有瑞幸新店。

这种近距离的挤压也出现在同一品牌之间。以瑞幸为例,GeoQ Data显示,瑞幸新开的1万多家门店中,约有3146家门店周边500米范围内有1家及以上的瑞幸老店,占比约29%。

“四周都是直营店,跟做梦一样,一觉醒来就发现旁边又多了一家店。”瑞幸老加盟商王迪告诉时代财经,自己门店周围已经有十几家瑞幸咖啡门店了。王迪是直营城市郑州早期的联营合伙人。近两年,直营门店接二连三在王迪门店周围落地,最近的一家门店直线距离甚至不超过50米。

在加盟商看来,品牌们的区域保护政策早已形同虚设。某咖啡品牌加盟商就称,当初开店时招商经理告知500米以内只会有一家联营商,但如今300米内照样开了一家。

时代财经了解到,去年下半年以来,部分咖啡“千杯店”都面临销量几近斩半的情况,甚至咖啡店老板们都有一个共识,无论是什么连锁品牌,只要是千杯店就会被加密。“竞争这么激烈,总部不会让哪家店一家独大,(让你)不会亏但也不会挣太多。”王迪称。

在商业逻辑上,这种加密行为被称为“跟随法”,当某个区域或市场存在足够大的潜在客户群体时,采用跟随策略能够快速适应市场,减少市场教育成本,从而在有限时间内获得市场份额。

比买理财要好一点

许多咖啡经营者,正在为行业的疯狂扩张“买单”。

加盟商黄展透露,去年初其门店日均销售近500杯,但后来隔壁新开了瑞幸咖啡门店后,日均杯量下滑了近30%。黄展向时代财经展示的后台数据显示,7月份其门店的单日销量为316杯。瑞幸咖啡的财报也指出,今年〖One〗、 二季度,瑞幸自营门店同店销售额同比下降均超20%。

在对旗下两家门店做了测算后,黄展认为,房租和杯量是关键。其中,日均200杯是盈亏平衡的基准线,只要跌破200杯,月纯利润基本很难覆盖各项成本。一位加盟商展示的7月营收情况则显示,其7月份日均杯量近300杯,总营业额超8万元,剔除各种材料、人工、房租等成本,单月净利约2万元。

招商证券也曾做过一组分析,按日均销售400杯、单杯10元计算,经营状况良好的库迪门店投资回收期为18—24个月。但在当前门店愈发饱和的情况下,保持日均杯量200杯都不容易。

对大部分加盟商来说,开咖啡店早已没有过去容易赚钱。“第一家店还行,后面越来越卷,被加密害惨了。”张华坦言,去年几家门店还能“小赚”,今年他的目标是不亏就行,“现在都看不到回本时间。”

有人选取 止损离开,但仍有不少人在坚持。

在黄展看来,连锁咖啡的模式已经得到了市场验证,品牌认可度也在增加,只要用心经营就不会差,“损耗、进货、外卖维护、人员安排、顾客私域群维护等等,这些你都得懂,不能都指望店长。”黄展称,一些加盟商盲目进场、选址有误,加上当甩手掌柜,“倒闭是必然的。”

库迪加盟商张鹏也称,门店的私域群是自己亲自把关运营的。张鹏在餐饮业从事了十几年,西式洋快餐、中式快餐都有投资过,也见证着咖啡行业一路走向热潮,又来到了拐点。

张鹏调整了自己的心理预期,“今年饮品行业都不好赚了,就把开咖啡店当成是养老金的补充。”其调侃道,“投资库迪咖啡的收益还是比理财好一些的。”

“陆正耀们”停不下来

资本和对手的两柄剑悬在头顶,即便内卷竞争下利润空间被挤压,也没有人敢停下步伐。

2024年第二季度财报电话会上,瑞幸咖啡董事长兼CEO郭谨一称,瑞幸将把市场占有率作为发展的核心目标,根据竞争态势快速调整节奏。

库迪咖啡则在今年5月推出了便捷店的新加盟模式,即“COTTI Express”,开店门槛低至只需要缴纳5万元的保证金,库迪咖啡向外喊话称“下半年开设8000家便捷店、3年50000家”。星巴克也明确了2025年在中国市场拥有9000家门店的计划,还释放了可能开放加盟的信号。

面对门店饱和,咖啡品牌们的选址不再拘泥于传统点位。钟廉军指出,当达到一定饱和度,品牌开始往社区、学校、医院、书店、公园等公共场所延伸,以及一些车库、工业厂房改造的非标商业。同时,咖啡品牌与其他消费品牌一起挺进空白的下沉市场,寻找增量。

“按照市场表现,如今咖啡行业已经到了淘汰赛的后半段,‘我’的增长来自于‘你’的份额下降。”投资人、赛道战略专家赵剑海对时代财经表示,咖啡行业跑出了万店品牌,这意味着各家企业吃的红利已不仅仅是整个咖啡行业总规模的增长,还来自对其他对手市场空间的抢占,并在这个过程中完成咖啡赛道商业模式的迭代。

于投资人而言,尤其是二级市场,他们更想看到企业的规模扩张收益,即通过市场的地域覆盖等带来收益。

即便利润能力下降,赵剑海认为对于扩张中的企业也无可厚非,“许多企业的规模扩张到了一定程度,慢慢地便会面临单店收益下降的问题,同时它必然要下沉到一些收益没有那么高的市场。”

在一级市场,2024年以来,资本对于咖啡行业的投资热情有所下滑。据壹览商业统计,上半年咖啡赛道共发生10起融资,累计融资金额超1亿元;对比202『叁』、 2022年上半年,行业共发生18起、14起融资,金额超6亿元、18亿元。

“咖啡行业从2016年快速发展至今,头部的企业已经形成了规模优势,而新的商业模式、新的技术等又难以再出现,那在一级市场的投融资上肯定会大幅度萎缩。”赵剑海称。

对于没有资本支撑,还在烧钱补贴的企业而言,更需要源源不断的资金弹药补给。

今年4月,库迪咖啡宣布将现行门店补贴政策将延长至2026年12月31日。而根据招商证券报告,库迪的收入以新店现金流、原材料供应链利润和存量店抽佣为主。因此,推出新的低门槛加盟模式、持续做大门店规模,显然是库迪等咖啡品牌维系资金链的重要方法之一。

咖啡行业狂飙至2024年的时候,咖啡品牌被扩张的惯性裹挟着往前走。

身处其中的加盟商同样避免不了这股惯性,有瑞幸加盟商就表示,区域经理会询问老加盟商是否要在原有门店附近主动加密,“如果自己不加密,那么被分流的杯量、钱就是被别人挣了”。而库迪的门店补贴政策中,亦提及如果是多店加盟,联营商将有额外的每杯0.5元的补贴。

牌局还未定,没人知道哪方会在这场咖啡巨头的资本** 中获胜。2024年,不少玩家已仓惶出局,也有的还在挣扎求生。

对于咖啡品牌和加盟商来说,能否熬过下面 这个冬天或许极为关键,“秋冬一般是茶咖淡季,出杯量会更少,等天冷了转让门店肯定会更多。”张华称。

(以上受访者张华、王迪、黄展为化名)