炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

不满足最新IPO条件的强邦新材,十分幸运地迎来上市募资之旅。

9月13日,强邦新材发布初步询价公告,近期拟在主板发行**上市。事实上,强邦新材的净利润数据并不满足主板最新的上市条件,只不过公司在上市新规颁布前获得了注册批文。

然而最近四年净利润都未过亿的强邦新材,最近一年出现了营收、净利润双降,未来盈利更难突破1亿元。此外,公司连续两年较大幅度减少员工数量压缩成本提高利润,加之所属行业不属于朝阳和新兴产业,同行利润大降甚至亏损,强邦新材未来持续盈利能力待考。

报告期内,强邦新材的收入超98%都来自经销收入,但公司毛利率却显著高于依赖直销模式的汇达印通、天成股份,与行业惯例不符。强邦新材净利率更是一骑绝尘,但高毛利率及净利率背后,公司关联交易金额较高,很多客户是实控人或董高监的亲属,强邦新材业绩的真实性还有待时间验证。

不满足最新上市条件却要募资6.68亿元

招股书显示,强邦新材主要从事印刷版材的研发、生产与销售,主要产品包括胶印版材和柔性版材。2020-2023年,强邦新材分别实现营业收入10.93亿元、15.03亿元、15.88亿元、14.25亿元,同比分别增长-13.61%、37.52%、 5.72%、-10.26%;分别实现归母净利润0.77亿元、0.7亿元、0.99亿元、0.94亿元,同比分别增长-38.72%、 -8.1%、40.34%、-5.44%。

不难发现,强邦新材报告期内的净利润波动较大,四年中有三年下降。2023年,公司营收、净利润双双下降。

更重要的是,强邦新材连续四年净利润都没有超过1亿元,不符合最新的上市条件。根据2024年4月30日修订的最新主板上市标准,主板第一套上市财务指标修改为“近3年净利润均为正,且最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近3年经营活动产生的现金流量净额累计不低于2亿元或营业收入累计不低于15亿元”。

由于强邦新材最近四年净利润都没有过1亿元,因此不符合最新主板条件。但幸运的是,强邦新材在2024年1月份拿到了注册批文,赶上了相对宽松旧规的末班车。

此次IPO,强邦新材计划公开发行新股4,000万股,预计募资6.68亿元,分别用于环保印刷版材产能扩建项目、研发中心建设项目、智能化技术改造项目、偿还银行** 及补充流动资金,拟投入募资金额分别为4.1亿元、0.65亿元、0.53亿元、1.4亿元。

强邦新材募资补流及偿债的合理性及必要性或不足。2020年和2021年,即强邦新材申报IPO的前两年,公司现金分红分别为3,375万元和500万元,合计3875万元。有投资者质疑,既然强邦新材有钱分红,为何还要募资偿债。

本次发行前,强邦新材实际控制人郭良春家族成员合计持有公司89.4%的股份接近90%。也就是说,巨额分红基本上流进了实控人家族的口袋。

裁员压缩成本仍难以避免净利润下滑

强邦新材表示,公司这几年净利润下滑与原材料采购费用 上涨有关。

事实上,强邦新材这两年还通过减员压缩成本间接提高利润。2021-2023年各年末,公司员工总数分别为 507 人、478人和427人。2022年减员29人,2023年减员51人,减员比例分别为5.7%、10.67%。

然而,大幅减员也不能避免净利润下滑的趋势。更令投资者感到质疑的是,强邦新材净利润大幅下滑,裁员降成本,根本不是一个朝阳企业、拟IPO企业的状态。尤其是,强邦新材还不符合最新的主板上市条件。

在2020年度及以前,强邦新材还通过未给大量员工缴纳“五险一金”的方式来间接减少开支。2020年年末,强邦新材员工总数为461人,养老保险缴纳人数仅267人,占员工总数的比例仅57.92%,未缴纳员工中有162人放弃缴纳。2020年年末,强邦新材为员工缴纳住房公积金的人数仅14人,占比不足3%,415人放弃缴纳。

截至2023年年末,强邦新材仍未给44名员工足项缴纳社保,未给29人缴纳住房公积金。

根据《社会保险法》相关规定,用人单位和劳动者应当依法参加社会保险,缴纳社会保险费。根据《住房公积金管理条例》之规定,单位应当按时、足额缴存住房公积金,不得逾期缴存或少缴。同时,人社部及多个省市的地方人社局都表示,社会保险是国家强制实行的社会保障制度,用人单位和职工参加社会保险并按时足额缴纳社保费用,既是用人单位和职工的合法权利,也是应尽义务,不能根据职工或者用人单位意愿而免除。

因此,强邦新材在2020年及以前未给大量员工缴纳“五险一金”明显违法,且员工自愿放弃的理由不成立,不能豁免强邦新材违法的事实及责任。

毛利率净利率显著高于同行 “七大姑八大姨”贡献几何?

招股书显示,强邦新材主营业务所处的行业是印刷业,属于传统行业。据商务部网站公开信息,印染行业印刷行业属于夕阳行业。

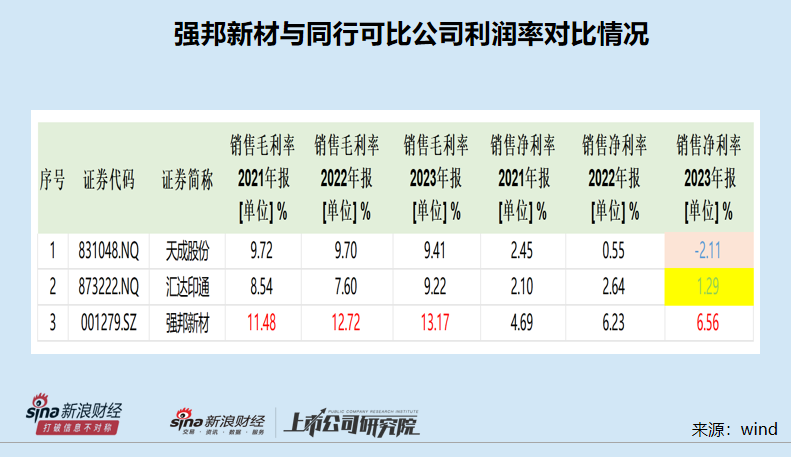

由于所属行业不是朝阳行业和新兴产业,强邦新材的同行可比公司日子并不好过,有的同行在2023年亏损。与同行可比公司相比,强邦新材的毛利率、净利率明显偏高。

2021-2023年,强邦新材毛利率分别为11.48%、12.72%、13.17%;天成股份毛利率分别为9.72%、9.7%、9.41%;汇达印通毛利率分别为8.54%、7.6%、9.22%。强邦新材的毛利率约高出同行可比公司均值40%左右(注:新图新材的数据只更新到2021年,故不做对比)。

值得关注的是,强邦新材的销售模式以经销为主,2021-2023年经销模式收入占主营业务收入的比例分别为 98.65%、98.35%和 98.18%,都超过98%。

根据行业惯例以及强邦新材招股书认可的逻辑,直销模式的毛利率要高于经销模式,因为经销模式还要让渡一部分利润给经销商。而申报材料显示,汇达印通、天成股份都以直销为主,按理说毛利率应该高于强邦新材,但实际上几乎全依赖经销模式的强邦新材毛利率却高出一大截。

强邦新材的净利率更是显著高于同行。2021-2023年,强邦新材净利率分别为4.69%、6.23%、6.56%;天成股份净利率分别为2.45%、0.55%、-2.11%;汇达印通净利率分别为2.1%、2.64%、1.29%。2023年,天成股份净利率都是负值, 汇达印通净利率刚过1%,可强邦新材的净利率却一路攀升至6.56%,明显优于同行。

根据中注协《审计技术提示第1号—财务欺诈风险》的通知,“与同行业的其他公司相比,获利能力过高或增长速度过快”属于值得关注的财务舞弊信号。

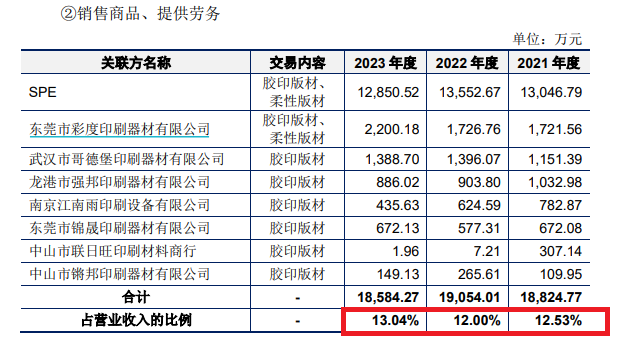

强邦新材高毛利率、高净利率背后,公司关联交易金额及实控人、董监高亲戚客户贡献的收入较高。2021-2023年,强邦新材关联销售收入分别为1.88亿元、1.9亿元、1.86亿元,占总营收的比例分别为12.53%、12%、13.04%。

在强邦新材这些关联方中,龙港市强邦印刷器材有限公司是实际控制人家族成员郭良春之妹控制的公司,东莞市彩度印刷器材有限公司是董事林文丰之妹的配偶控制的公司,武汉市哥德堡印刷器材有限公司是高管何敬生之弟控制的公司……

非关联方客户中,杭州蓉光印刷器材有限公司是强邦新材实际控制人家族成员王玉兰外甥控制的公司,永康市强邦贸易有限公司实际控制人家族成员郭良春之姐的女婿控制的公司。

在同行公司净利润都在大幅下降甚至亏损的情况下,强邦新材是如何实现毛利率和净利率“一骑绝尘”?公司业绩的真实性或许要等时间来验证。