华尔街见闻

德银指出,日本机构投资者的外国资产敞口现为2万亿美元,如果这些头寸开始大规模平仓,可能导致相当于日本GDP 8%的日元正向流动,约2000亿美元外国债券或被出售。

伴随日元快速反弹,市场开始屏息凝视:曾经稳赚不赔的套利交易是否真的即将画上休止符?

德意志银行宏观分析师Tim Baker在本周的研报中指出,日本机构投资者的套利交易几乎仍在全力进行。作为手握巨额海外资产的重量级玩家,日本机构投资者的每一个动作都牵动着全球金融市场的神经。

德银研报称,包括保险公司和养老基金在内的日本机构投资者已经建立了庞大的外国资产敞口,现在占其总资产的30%,总额超过2万亿美元。相比之下,标普500指数的市值为48万亿美元,美债总额为25万亿美元。这一巨大敞口也使日本在大型经济体中拥有最大的净世界 投资头寸。

德银认为,如果这些头寸开始大规模平仓,无疑将对日元产生重大正面影响。根据德银的估算,这可能导致相当于日本GDP 8%的日元正向流动,并足以在一年左右的时间显著改善日本的世界 收支状况。

自7月初以来,日元兑美元已累计上涨约9%,表现优于所有其他G10货币。值得注意的是,对冲基金对日元的头寸自2021年以来首次变为净多头,预示日元套利即将走向进一步的崩溃。

尽管存在平仓的可能性,但德银认为,由于外国债券收益率仍具有吸引力,且监管环境的变化,日本机构投资者可能会逐步调整其资产配置,而不是采取激进的平仓行动。这种渐进的调整可能会减少市场对日元突然大幅升值的担忧。

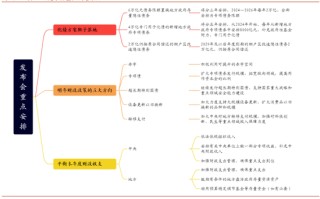

三大玩家,下面 如何操作?

日元套利交易本质上是一种货币套利策略,投资者借入低利率的日元,然后将这些资金投资于高收益资产,如**或其他货币,以期获得利差收益。这种策略在全球低利率环境下尤为盛行。

日本公共养老基金、企业养老基金以及保险公司是日元套利交易的三大玩家。

对于公共养老基金,尤其是政府养老投资基金(GPIF),根据德银报告,市场普遍预期它将在2025年减少外国债券的投资比例,从当前水平下降5个百分点至20%,并增加对国内债券的投资,规模可能高达总资产的30%。这一策略转变可能导致约1140亿美元的外国债券被出售。

企业养老基金可能会进一步减少外国资产的配置,如果回到量化宽松政策前的水平,可能会出售约240亿美元的外国债券。

保险公司的情况更为复杂。近年来,由于美联储的加息导致对冲成本上升,保险公司的对冲比率降至历史最低点。2022年,一些寿险公司已经出售了大量外国债券。面对高对冲成本,保险公司可能会有两种选取 :

一是增加对冲,可能涉及超过1000亿美元的资金流动;二是再次出售外国债券,回归到量化宽松政策前的投资水平,这可能导致约800亿美元的外国债券被抛售。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。