来源:中泰证券资管

7月31日,日本央行宣布将政策目标利率从0-0.1%左右上调至0.25%,这是继3月之后的再次加息。此次超预期加息引发多国股市大跌。如何看待此次日本央行加息所带来影响?国内投资又有哪些变化?上周五,我们邀请中泰双利债券的基金经理、中泰证券资管固收公募投资部首席基金经理程冰做客直播间解答投资者提问,以下是本场直播的精选问答。

主播 日本央行加息引发市场的动荡。我们总听到加息、降息,加息加的是什么?日本加息温和带来全球市场的大调整?

程冰 日本央行的加息,加的就是它的基准利率。比较类似中国的OMO(公开市场操作)。在大家的认知里,加息意味着紧缩、收紧。加息背后还有相应的缩减资产购买规模,大概有3000亿日元。

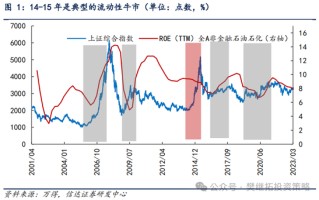

加息为啥会带来全球市场的调整?有投资者可能记得,去年下半年巴菲特开始购买日本**,是通过抵押自己的美元资产借日元、买日元权益资产。市场认为日本经济回暖,但货币政策收缩会比较谨慎。

那个阶段是美国资产比较有吸引力的阶段,日元汇率处在贬值过程中。在低息加贬值的背景下,借入日元、换成美元再去购买境外资产,有套息交易的空间,背后还有对美元资产的看好。一是美国债券部分收益比较高,二是权益部分依然憧憬AI的发展能带领美国经济软着陆。

这样,如果不考虑汇率风险,套息交易有两头可以赚,一是如果符合预期,美国的资产会涨;二是美元短期利率在5.25%-5.5%,日元短期利率只有0-0.1%,息差部分很大,就是借了很便宜的资金去买有可能高收益的资产。考虑汇率波动的话,汇率部分还有可能赚一波日元贬值、美元升值的钱,收益很可观。这部分资金也积累了一定的量。

今年6月,美元兑日元一度升破161,日元贬值幅度非常大,对于日本通胀构成了比较大的影响,它存在输入性通胀的问题。输入性通胀的同时,日本大企业的薪水也在上涨,中小企业的薪水也有小幅的上涨。但整体对于日本国民来说,收入有可能赶不上因为汇率贬值带来的输入性通胀,于是就有了日本央行出面干预的情况。

这一次的加息不完全是经济原因,也和干预汇率及通胀有关。

此时,美国股市又达到了阶段性的高点。市场对AI主题和相关企业的业绩开始产生一定程度的怀疑,即开始怀疑类似大量的资本投入在当前是否能够真正实现由AI驱动的经济增长。由于前期AI投入还没有实现大规模的可获利的商业应用,资本市场的怀疑带来了资产回调。

回调以后,原来的套息交易就出现了急剧的变化。

原来就是加杠杆的运行,一旦回转,会迅速抛出美元资产换取日元货币来偿还日元借款。这种冲击带来日元兑美元的快速升值,对日本经济造成一定影响,因为实体层面日本经济还是出口导向型经济。传导到日本股市上也会产生压力,导致快速下跌。又加上下跌过程中还有不少借款交易,跌幅因此比较迅速。但这些都偏流动性层面的危机。

各国央行对于应对流动性危机还是很有心得的,因为已经经历过多次。这一次日本央行也很快表态,市场也得到了缓解。

有一些国内的投资者买了日经指数的ETF、道指的ETF等产品,由于不少投资者是溢价买入,再加上净值本身的变化,下跌的幅度就放大了。好在冲击很短暂,不容易扩散,市场迅速稳定下来了。

稳定下来之后会怎样演变?第一天人民币也有跟随性升值。但黄金作为避险资产没涨,说明市场没有发生明显的流动性转移。即,钱没有从流出的市场转向其他避险资产。对国内也没有明显的影响。

主播 所以您还是倾向认为这是一次性的短期事件?

程冰 冲击是一次性的。但拉长来看,美国经济是否会出现衰退、全球经济会否出现衰退,那一天市场最大的担忧,是一旦传导到晚间美股的股指也出现比较大幅下跌的话,衰退有可能产生,因此预期美联储在1-2周之内就会降息。但实际上晚上的下跌就稳住了,因此对美联储的降息预期又回到了9月份降息。

倒过来对中国债市的影响,可能就是如果美联储提前降息,中国央行也有可能提前降息。如果美联储降息幅度比较大,中国央行的空间也会更大。对债市的影响是在预期层面的变化,但第二天市场就回来了,于是预期就被直接就打消了。

所以那一天债券部分当天的下行幅度比较大,但很快又回来了。一部分和预期层面的变化有关,另一部分也和我们央行的动作有关。

主播 刚才提到,不管是哪国的央行加息,都可能引发市场对于经济衰退的担忧,所以经济衰退和繁荣的周期是靠央行的加息或者降息来驱动的吗?为什么大家会觉得加息了就意味着可能要衰退,降息了就意味着可能要繁荣了?

程冰 这倒不完全是,因为央行有可能超前,也有可能落后。往往经济下行过程中央行要降息,当然,按照格林斯潘的讲法,在晚会的高潮时就要把酒杯给撤了,就是提前做动作。但要做到提前很难。投资也一样,市场涨得比较好 很难卖掉然后空仓。

经济下行时,央行会通过降息来缓解下行幅度,这个逻辑上说得通,经济下行就意味着大家的收益率下降,收益率下降时如果无风险利率还在高位,不就会抑制经济发展?货币政策可以在短时间内影响变化节奏,但是长期来看有可能只是造成变化,但并不影响它的结果。

主播 所以央行的动作只是个观测的指标,而不是驱动因素?

程冰 它在短期会驱动,因为央行掌握着无风险定价的收益率,权益和债券都是拿无风险利率来做贴现因子,会影响收益水平,影响投资行为。另外,有些央行掌握着钱,比如日本央行有YCC,它能买卖**、债券,直接影响到市场费用 。

主播 回到国内,有投资者问,7月份央行的MLF操作有两次,一般是一个月一次,所以有投资者比较好奇,一个月两次这种比较低频率发生的事情,有没有什么深意?

程冰 因为之前的基准利率有两部分,一部分是OMO,就是7天回购利率;另一部分是MLF,是央行的一年期的利率。这两个叠起来,涵盖了从很短的资金波动到中期资金波动,管理了收益率曲线。短端管理短期资金的波动,影响短期资金的利率水平;MLF本来是十年国债的锚,影响的是信贷、长债。

今年发生了一些变化,中国央行的货币政策调控框架变成了利率走廊机制。利率走廊机制就是以OMO为主要的基准利率,这个跟国外就很像了。国外也是短期利率作为基准利率。OMO的利率变化带动所有的利率变化,同时叠加一个区间,就是临时隔夜利率,在OMO基准大概向下20、向上30的水平线。这个走廊和基准调控短端资金利率,从而影响到中长期所有曲线各个点上的利率水平。这是货币政策框架的变化。

因为这个变化,第二次MLF的调整是跟着OMO来调整的,OMO 下行了10个BP,MLF当天紧接着就下行了10个BP,那天不是正常的MLF调整的时间,那天调了以后,所有的利率都调了,LPR 也调了,紧接着第二天存款也调了,奠定了 OMO这个基准的位置。

主播 还有投资者问说看到央行公告,要卖国债。他想知道发布这个公告的背景,央行为什么会卖国债?可能会造成什么结果?对现在债券方面的投资有没有影响?他需要做什么来提前应对?

程冰 OMO为基准,但OMO是短期利率。短期利率想传导到长端有点难度。比如说十年、三十年是跟着预期走的,央行对于曲线的控制就会弱一些。有的时候又要促进经济增长,长端利率才更实际地反映实地层面上未来投资的融资成本。我们的** 利率不能低于10年国债利率水平。要卖国债就是说买卖国债本身就可以调整中长端的这个收益率曲线。

主播 央行想把长端利率往上提一提?

程冰 首先,借助买卖这个工具,既可以提高也可以降低长端利率。工具本身没有方向性,它的目的肯定是为了调整收益率曲线。《金融时报》反复有文章提示长端的拥挤、利率风险,要防范硅谷银行事件在中国出现,就是告诉大家会卖出长端推动收益率曲线的陡峭化。

主播 但现在是长端利率还在往下走,大家还想继续买呀?

程冰 对债市而言,货币政策的影响是最直接的,一定要重视,还要关注基本面。如果有需要会有降息的安排,这样债券部分上行的空间就会受到一定的程度的压制,两者会有交叉。

基本面会不会有变化,比如观察到外部在交易衰退,同时在交易未来中美的关税问题,对债市来说这些都是偏乐观的影响。

另外,二手房的交易回暖,全国的一手房成交下跌幅度大幅收敛,房地产有可能会企稳,这些也会对债市构成影响。因为二手房跟一手房都会影响到信贷,与债券部分是相互替代的资产。

财政方面,上周四(8月8日)发 4000 亿的国债,供给上来,如果钱下发的速度慢了,就直接收缩了基础货币;如果下发快、项目马上开始用,其实是直接增加了社融,包括社融配套的信贷,这些会对债市带来偏空一些的影响。

但这些都不是巨大的变化,也不是那种反馈很快的变量。供给方面4000亿带来的变化可能略快一些。总体来看,债券在这个位置有一点小逆风,但是否会成为长期的逆风、大的逆风,仍需要继续观察,现在还无法得出方向性的变化结论。

主播 最后一个问题,对于固收+或者股债搭配的产品,现在是比较纠结的时间吗?现在应该怎么处理?

程冰 股债配合均衡一些可能是更好的应对。对于权益市场不需要太悲观。回到基本面,如果有变化,那么以前的悲观预期就会有所扭转。权益里面反映的很多都是估值变化,而不是基本面的情况。估值又和大家的预期、情绪有关,预期稍有扭转,权益标的的弹性就会有所体现。要看到权益市场可能发生的变化,留一点仓位。

固收部分有些逆风,需要注意央行的提示和操作,但也还没涉及方向性的,总体没有太多的改变。

所以投资者可以均衡搭配,哪边便宜了就多配一点。