炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:市值风云

行业起起伏伏,周期来来去去,只有维持分红率超50%才是真。

7月3日,全球消费级无人机巨头大疆在EUROBIKE2024欧洲自行车展上正式发布了其E-bike电助力系统“DJI Avinox”,同时全球首款搭载Avinox电助力系统的全地形电助力山地车Amflow PL也惊艳亮相。

这意味着E-bike(电助力自行车或电踏车)市场迎来新的实力派搅局者。

(来源:大疆官方网站 )

国内消费者可能对电踏车还比较陌生,但在骑行文化盛行的欧美地区,电踏车已风靡多年。

相较于传统自行车,电踏车配备有动力辅助系统,骑行体验更好,在续航里程方面也比传统电动车更高。

不过,电踏车售价并不便宜,通常在500欧元以上,基本高于国内普通电动自行车的售价,因此电踏车在国内认知度还不高,属于小众产品。

(来源:招股书)

近来 国内已有多家上市公司从事电踏车相关业务,多以出口为主。本期风云君要介绍的是已于2019年上市的八方股份(603489.SH,“公司”)。

(来源:官方网站 )

掌握核心技术,与博世、禧玛诺同台竞技

公司成立于2003年,至今一直专注于电机及配套电气系统领域,公司核心创始人也都是技术出身。

董事长王清华毕业于哈工大电气工程系,此后一直从事电机及配套电气系统的研发工作,在加入公司前,曾担任苏州小羚羊电动车有限公司长城车用电机厂(小羚羊电机厂)厂长。

(来源:招股书)

有意思的是,王清华加入公司还是受其原下属贺先兵的邀请,当时王清华提出要控股,并实际负责公司的经营,这一条件也得到了满足。

(来源:招股书)

公司前身为贺先兵等人于2003年7月共同出资设立的苏州市奇骏电机有限公司。贺先兵曾在小羚羊电机厂担任研发工程师主管,按照时间看,属于王清华的下属。

(来源:招股书)

近来 ,王清华仍然是公司的控股股东和实控人。截至2024年一季度末,王清华直接持有上市公司40.47%的股份。

(前前十 股东,来源:2024年一季报)

此前公司核心产品为电踏车电机,还包括控制器、传感器、仪表、电池等成套电气系统产品,主要销往国外的电踏车品牌商以及国内外整车装配商。

其中,传感器的技术壁垒较高,按公司的说法:掌握力矩传感器核心技术及算法的企业较少,是决定能否进入中高端市场的重要因素。

(来源:2019年报)

2014年,公司成功自主开发出五通碗力矩/速度传感器,成为世界 上少数具备力矩传感器自主生产能力的企业之一。

由此公司也拿到了进入中高端市场的门票,并能够与德国博世、日本禧玛诺等世界 顶尖品牌同台竞技。

公司电踏车电机产品包括中置电机、轮毂电机两大类,后者是集成电机、控制器、传感器的一体机,工序较为复杂,对应售价也更高。

历史上中置电机产品毛利率均在40%以上,2020年达到54%,轮毂电机的毛利率也在40%左右。(注:近几年公司未将两类产品分开披露)

(来源:2020年报)

公司除使用自主品牌“BAFANG”、“8FUN”品牌进行境外销售外,还存在部分ODM销售模式。

2016-2018年,公司ODM模式的销售收入占总营收比重分别为34%、25%、27%。

与国外主要竞争对手相比,公司的品牌还处于相对劣势地位。BOSCH、禧玛诺、雅马哈基本上以自主品牌为主。

(来源:招股书)

2019年4月,我国电动自行车的新国标正式实施,由此带动了存量电动两轮车的换购需求增长。在此背景下,公司开始在传统电动自行车、电动摩托车相关领域展开布局。

2020年,公司设立全资子公司八方天津,负责传统电动两轮车的直驱一体轮电机的生产,已进入爱玛、雅迪等客户的供应体系,2021年开始放量,2022年直驱一体轮电机营收达到7.8亿元,同比增长64%。

2023年营收为16.5亿元,电踏车电机及套件合计收入占比61%,一体轮电机收入占比30%。两类产品分别对应电踏车和传统电动车两个细分市场。

(来源:2023年报)

业绩持续下滑,市值较高点蒸发近9成

从经营成果看,近几年公司的营收表现很不理想。2022年是营收阶段高点,2023年营收为16.5亿元,同比下滑42.2%。

2024年一季度,受终端市场需求疲软影响,营收同比下滑34.5%。

(来源:市值风云APP)

分产品看,2022年总营收的增长主要在于新产品一体轮电机的贡献,当期电踏车电机及套件营收都是下滑的。

2023年,电踏车和传统电动车产品营收都处于大幅下滑状态。

(来源:同花顺iFind,制表:市值风云APP)

由于传统电动车电机技术壁垒低,且处于发展初期,一体轮电机的毛利率也整体较低,2022年为5.3%,2023年更是降至0.7%。

而电踏车电机技术壁垒高,且终端市场以海外为主,因此毛利率较高,基本在40%以上,2023年为48.3%。

(来源:同花顺iFind,制表:市值风云APP)

受原材料费用 上涨及低毛利率产品的拖累,2021年以来,公司综合毛利率下滑显著,2024年一季度,毛利率已降至28.5%。

净利率下滑幅度更大,2020年净利率为28.8%,今年一季度直接降到了5.6%。

(来源:市值风云APP)

营收下滑叠加盈利能力下降,2023年公司扣非归母净利润同比下降79%,仅为1.1亿元。2024年一季度,扣非归母净利润同比下降58%。

(来源:市值风云APP)

近期公司发布了2024年半年度业绩预告,情况同样不乐观。

公司预计归母净利润同比下降40.6%到52.1%,扣非归母净利润同比下降36%到49%。

原因是,受地缘政治冲突、通货膨胀等因素的影响持续,海外终端市场需求不足,渠道高库存还在缓慢消化中。

(来源:公司公告20240709)

受总资产周转率、净利率下滑影响,公司ROE也出现了大幅下滑,2023年仅为3.8%。

(来源:市值风云APP)

业绩下滑之下,公司市值也出现了大幅缩水。

说起来公司曾经还是个大牛股,上市发行价为43.44元/股,2021年10月26日,股价比较高 触及311元/股(后复权),较发行价涨幅达616%。

但随后便开启了漫漫下跌路,截至2024年7月29日,收盘价为38.7元/股(后复权),较比较高 点跌幅达87%,可谓相当惨烈。

(月K线,来源:市值风云APP)

海外市场需求不足,国内政策红利近尾声

糟糕的业绩背后,主要在于下游市场需求的疲软,具体的说,就是产品卖不动了。

公司电踏车电机销量在2021年见顶,此后持续下滑。2023年一体轮电机的销量也出现了下滑。

(来源:同花顺iFind,制图:市值风云APP)

行业发生了什么?

先来看电踏车行业,电踏车起源于日本,随后开始在欧洲、北美等国家和地区流行。

现阶段欧洲市场较为成熟。2021年欧洲、美国、日本电助力自行车销量分别为506万辆、55万辆、79万辆。

公司的电踏车电机及配套电气系统产品主要直接销往欧洲市场或者销售给国内的整车装配商再整体出口至欧洲市场。

因此,尽管公司营收主要来自境内(2023年占比67%),但最终市场仍主要在海外。

(来源:2023年报)

欧洲市场的轮毂电机产品主要由国内厂家提供,其中公司占据了主要市场份额,2018年市占率达44.5%。公司主要境外竞争对手博世、禧玛诺、雅马哈等以中置电机为主。

(来源:招股书)

从中置电机、减速轮毂电机的综合市占率看,公司要明显高于国内竞争对手安乃达。

2022年,公司中置电机和减速轮毂电机产品在欧洲市占率为19.4%,安乃达市占率为8.1%。

(来源:安乃达招股书)

按公司2020年年报中的说法:在消费升级的趋势下,电踏车作为自行车的高端替代品,市场渗透率将不断提高。

(来源:2020年报)

但到了2022年,情况出现逆转。受俄乌局势、通胀等因素影响,消费受到抑制,叠加前期世界 物流紧张,零售商备货较多,市场库存处于高位。当期欧洲电踏车销量增速也明显放缓。

(来源:安乃达招股书)

2023年,市场不利因素仍然存在,去库存也不及预期,欧洲市场需求仍然疲软。

(来源:2023年报)

再说回一体轮电机,该类产品对应传统电动自行车行业,市场主要在国内。一体轮电机收入的爆发式增长,很大程度源于电动两轮车“新国标”的政策刺激。

而随着“新国标”执行满5年,置换潮步入尾声,行业高增长的盛况已成过去式。2023年头部整车厂收入均有明显放缓,公司作为上游供应商自然也好不到哪去。

(来源:同花顺iFind,制表:市值风云APP)

账上现金充足,分红率达51%

虽然近年来公司增长情况不佳,但现金流表现总体良好。

上市至今(2019-2023年),公司靠经营活动共赚得现金16.4亿元,归母净利润合计19.7亿元。扣除资本支出9.2亿元后,自由现金流累计为7.2亿元。

(来源:市值风云APP)

(来源:市值风云APP)

上市以来,公司累计股权融资13亿元,累计分红10.1亿元,平均分红率为51%。

(来源:市值风云APP)

尽管股东回报值得肯定,但公司分红能力下降也是事实。

(来源:市值风云APP)

公司历史上基本无有息负债。2024年一季度末,账上货币资金及交易性金融资产合计14.8亿元,资金相对宽裕。

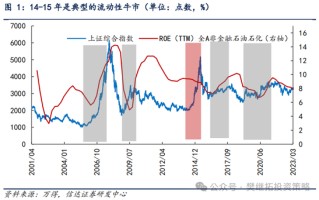

(来源:市值风云APP)