(长安期货 刘琳)

〖One〗、 摘要

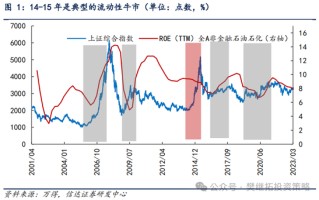

上周CBOT玉米主力12月合约再度跌超2%,周内刷新近期新低水平至395.5美分蒲,为2020年11月以来的最低水平,盘面整体也继续在四年低点附近徘徊,主要原因或在于市场对于美玉米单产预期持续增加,丰产预期依旧施压玉米期价。国内而言,基本面没有特别变化,依旧是余粮出货速度同比偏慢,阶段性供应超预期,需求则受替代品掣肘,难以提振费用 。与此同时,新季玉米逐步上市,施压玉米期现货。不过,近期市场出现一些反弹诱因,一是主力合约移仓换月引导空头离场近月,二是小麦增储公告显示政策端挺价意愿,三是利空持续发酵后,产销倒挂现象有所修复,引导期价反弹,但现货仍承压偏弱,基差被动收缩。

〖Two〗、 本年度:阶段性供应超预期,需求存在好转可能

(一)现货费用 持续偏弱

8月以来,东北地区产(国标二等,含水14.5%,700g/L)锦州港平仓价由2390降至2350,华东地区产(国标二等,含水14.5%,700g/L)潍坊市场价由2360降至2330,东北地区产(国标二等,含水14.5%,700g/L)蛇口港市场价由2410最低降至2390,上周回升至2420。余粮超预期,渠道出货速度同比偏慢,引导费用 持续偏弱。山东-东北港口以及广东-东北价差仍未修复,也在暗示各产区粮源超市场预期。当前替代品多样,需求优势不足,费用 缺乏反弹动能。

(二)港口谷物库存同比增加

Mysteel数据显示,截至8月2日,北方四港玉米库存211.1万吨,周环比降低4.1万吨,降幅2%,同比增加63.5万吨,增幅43%。广东港玉米内贸库存57.8万吨,周环比降低4.6万吨,降幅7%,同比大幅增加30.3万吨,增幅超过100%。外贸玉米库存37.7万吨,周环比降低2.2万吨,降幅6%,同比增加6.3万吨,增幅20%。与此同时,广东港谷物库存235.6万吨,周环比降低10.3万吨,降幅4%,同比增加91.7万吨,增幅64%,处于近年高位。虽然出货心态较强,但需求偏弱,港口走货偏慢,库存同比增加。

(三)后续饲料需求或有一定好转

多元化饲料替代以及玉米连续下跌背景下,饲料企业玉米库存天数连续跌至29.66天。农业农村部数据,2024年6月末能繁母猪存栏量为4038万头,环比增加1.05%,同比下降6%。与2022年的高点4390相比,降幅超过8%。在生猪去产能背景下,生猪饲料需求稳中降低或为大方向,不利于玉米费用 走强。阶段性来看,由于猪价连续走高,利润转正,二育增加推升能繁母猪存栏增加。农业农村部数据显示能繁母猪连续两月环比增加,钢联数据显示能繁母猪存栏连续4月环比增加。后期,在利润提振下,生猪存栏也有望止降回升。禽类养殖方面,鸡蛋费用 回升,蛋鸡养殖维持盈利,存栏持续增加。同时,钢联数据显示自繁自养利润超过700元/头,在此背景下饲料原料种类需求或有放松,并利好玉米需求。我国6月饲料产量小幅增加至2717.6万吨,去年同期为2714.9万吨,同比差距不大。

(四)替代品仍是拖累

海关数据显示,由于国内养殖行业低迷,叠加国家持续加强对“保税区”的玉米类商品进口监管等因素,去年12月以来玉米月度进口规模连续下降,6月我国进口玉米91.97万吨,同比减少50.19%,上半年累计进口1105万吨,同比降低98万吨。包括小麦、玉米、大麦、高粱在内的谷物当月进口462万吨,同比下滑约6%。在这些谷物中,高粱、大麦、小麦等谷物进口增速明显。上半年大麦进口847万吨,同比增加338万吨,高粱、小麦分别同比增加236万吨、127万吨。而本年度截至6月累计进口此类谷物5216万吨,去年同期为3529万吨。

7月31日中储粮发布第二次收储公告,第一次增储是在6月5号。收储对提振小麦市场费用 ,稳定市场预期具有重要作用。有政策端的支撑,麦价大幅下跌不易,但在产量质量双提升、下游需求拖累的背景下,小麦上行动力略显不足。玉米同样受累于替代多样、需求不足而表现弱势。在这样的背景下,小麦费用 维稳,且在玉米下跌背景下,小麦-玉米价差近期回升,但仍维持在150以内的饲用替代区间,小麦仍会流入饲料企业。不过,小麦的饲用替代量,相较去年的芽麦可能会有大幅的降低。市场测算,每月平均用量或在200万吨左右,而去年同期月度用量或在400-450万吨之间,由此来看,小麦替代用量同比显著降低并利多玉米。

(五)深加工阶段性需求不足

截至8月9日玉米淀粉开机率59.39%,周环比增加2.02%,一改4月下旬以来连续下滑态势,同比增5.18%。企业玉米库存390.7万吨,周环比降低26.2万吨,降幅6.3%,同比增加153万吨,增幅64.4%。当前,企业淀粉库存115.3万吨,周环比增加3万吨,增幅2.7%,同比增加20.5万吨,增幅21.6%,走高至今年高位。当前,除河北淀粉加工企业尚有微薄利润之外,吉林、山东等地均处于亏损状态。虽然玉米费用 持续下跌有利于降低成本,但在产品库存高位以及亏损状态下,停机检修期开机率持续回升空间有限,对玉米阶段性需求仍不足。

〖Three〗、 新年度:丰产预期持续发酵

(一)我国新年度玉米增产预期为主

农业农村部7月供需报告显示,玉米新作种植面积有所增加,天气影响下玉米单产或有波动,但产量或依赖种植面积增加保持丰产预期。由此,新年度国内玉米或以增产为主,施压远月玉米期价。东北三省一区地租成本普遍下滑,各地下滑幅度不一。据市场消息,当地地租降幅约在每公顷2000-3000元,折合到港成本降低300-400元/吨,由此推算今年的玉米折港成本约2200-2300元/吨。

(二)美国玉米单产预期增加

旧作方面,美国农户或加快销售陈作腾库,持续利空玉米费用 。新作方面,美玉米产区墒情良好,截至7月30日,仅5%玉米处于干旱地区,处于干旱地区的比例位于历史的低位水平,优良率较去年同期高10%以上。因此,单产有望继续上调,部分机构预估单产182.3-184蒲,高于美国农业部7月预估的181蒲。一项对分析师的调查预测,美国农业部(USDA)公布的月度供需报告将略微提高美国玉米产量,将增加全球谷物供应。分析师对美国玉米产量的平均预测为151.12亿蒲式耳,略高于美国农业部7月份预测的151.00亿蒲式耳,预期单产提高抵消了种植面积预计下滑的影响。

(三)南美玉米产量维持稳定,全球丰产维持丰产预期

巴西二茬玉米收获超过90%,巴西国家商品供应公司第10次产量预测报告将2023/24年度巴西玉米总产量调高到1.158589吨,较6月份预测值高出171万吨或1.5%,但是同比依然减少1600万吨或者12.2%。其中首季玉米产量调低到2344万吨,低于上月预测的2362万吨,比上年低了14.4%。二季玉米产量调高到9001万吨,高于上月预测的8812万吨,同比降低12.1%。阿根廷2024/25年度玉米产量预估为5100万吨。全球2024/25年度玉米产量预估为12.2479亿吨,6月预估为12.2054亿吨,略微上调425万吨。全球2024/25年度玉米期末库存预估为3.1164亿吨,2023/24年度期末库存预估为3.0913亿吨。

图 :USDA7月供需报告 单位:百万吨

〖Four〗、 移仓换月阶段引导期现回归

随着期现货费用 双双回落,尤其期货费用 强势下跌,玉米基差被动走强,8月6日锦州港二等玉米平仓价回升至105,扭转今年以来长期负基差状态。上周后半周玉米期价止跌反弹带动基差缩小,截至8月9日,锦州港口玉米与2409合约基差约为31,同比略偏高。当下9月合约即将步入交割月,主力移仓换月,或带动期货费用 反弹,但在基本面弱势背景下反弹空间受限。后续,一是考虑现货端广东港-东北与山东-东北价差倒挂,仍有修复空间,二是考虑替代品多样,需求端难以提供大幅上涨动能,期现回归逻辑指引下现货费用 仍有回落空间。

〖Five〗、 小结与展望

近期,玉米期货在移仓换月以及前期利空释放后,出现止跌反弹。从供需关系来看,替代多元化背景下,2023-24年度玉米供需宽松,玉米费用 或承压为主。阶段性来看,余粮供应超预期,替代品多样化,需求不足,体现供强需弱的格局,玉米期现货费用 依旧承压。从逻辑来看,当前产销区倒挂现象部分修复,期现货费用 向合理区间靠拢,同时移仓换月空头离场推动费用 反弹,但基本面弱势背景下反弹动能与空间不足;而后续半个月关注点或在于,一是旧作期现回归逻辑下现货费用 仍有向下驱动或继续施压费用 ,即基差或继续被动收敛施压期价,二是新季度丰产无法证伪的前提下,远月合约缺乏反弹动能,三是养殖利润持续增加以及能繁母猪存栏止跌回升,将一定程度上托底期现货费用 。由此来看,玉米期货继续向下空间不足,不建议追空,暂时观望等待变盘机会。

免责声明

本报告基于已公开的信息编制,我们力求报告内容客观、公正、准确,但不保证信息的绝对准确和完整。本报告所载的观点、结论和建议仅供借鉴 ,不构成个人投资建议。投资者应当充分考虑自身投资经历及习惯、风险承受能力等实际情况,并完总结 解和使用本报告内容,不能依靠本报告以取代独立判断。对投资者依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。

本报告所载的意见、结论及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

长安期货有限公司版权所有并保留一切权利。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“长安期货投资询问 部”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。